CFOメッセージ

- Q1:当期からIFRS / 国際会計基準を適用した狙いを

お聞かせください。 - Q2:M&Aを積極的に展開されていますが、

減損リスクにはどのように対処していくのですか? - Q3:中期経営計画でROE10%の目標を掲げていますが、

達成に向けた方針や戦略について教えてください。 - Q4:資産回転率や財務レバレッジといったバランスシート

マネジメントの方針を教えてください。

当期からIFRS / 国際会計基準を適用した狙いをお聞かせください。

当期からIFRS / 国際会計基準を適用した狙いをお聞かせください。

投資家の皆様への情報発信力の強化と、ガバナンスの透明性・公平性の向上を目指しています。

投資家の皆様への情報発信力の強化と、ガバナンスの透明性・公平性の向上を目指しています。

コニカミノルタグループは、2015年6月末現在、世界約50カ国に138の連結子会社を有し、海外売上比率約80%、海外投資家が保有する株式の比率も約45%に達しています。当期からIFRSを任意適用した大きな理由の一つは、グローバル企業として国内外の投資家の皆様への情報発信力を強化し、当社グループに対する信頼性をより一層高めていくことにあります。世界中で利用可能な単一の会計基準であるIFRSを採用することで、海外投資家の皆様が理解しやすく、また日本の投資家の皆様にとっても国際的に比較しやすい形式で財務情報を発信できるようになりました。

さらに、IFRSを採用したもう一つの狙いにガバナンスの強化があります。これまでは、世界138の子会社について、各国の会計基準で決算を行った後、日本の基準に合わせるべき項目をコンバージョンする形で連結処理してきました。これからは、海外子会社を含むグループ全体で同一の会計基準を採用することによって、グループガバナンスの透明性や公正性が向上し、今後はより適切で効率的な資本配分が可能になると考えています。

M&Aを積極的に展開されていますが、減損リスクにはどのように対処していくのですか?

M&Aを積極的に展開されていますが、減損リスクにはどのように対処していくのですか?

投資案件のリスク管理を強化するとともに、グループシナジーを駆使した価値向上を図っています。

投資案件のリスク管理を強化するとともに、グループシナジーを駆使した価値向上を図っています。

IFRSは、減損の兆候の有無に関わらず毎年1回必ず「減損テスト」を実施して、のれんの価値を再評価する仕組みになっています。つまり、定期償却によってリスクを分散できない分、対象となる会社や事業の業績が悪化すれば、一挙に大きな減損リスクを背負い込むこととなります。

当社グループでは、IFRS移行による減損リスクの拡大も視野に入れながら、早くからM&Aなど投資プロジェクトに関するリスク管理の強化を図ってきました。具体的には、通常の経営執行機能に加え、投資評価委員会や事業評価委員会、リスクマネジメント委員会といった複数のコミッティーを組織し、個々のプロジェクトを多角的にチェックしています。

なお当社グループでは、投資プロジェクトについては基本的に、投資期間中のキャッシュ・フローから投資対象の現在価値を算出するNPV(Net Present Value)の指標を用いて評価しています。買収・合併後には当社グループのシナジーによってこのNPVをさらに向上させることにより、減損が生じることのないように努めています。

中期経営計画でROE10%の目標を掲げていますが、達成に向けた方針や戦略について教えてください。

中期経営計画でROE10%の目標を掲げていますが、達成に向けた方針や戦略について教えてください。

当期利益の拡大にフォーカスし、社員の意識改革や行動指針の策定を進めていきます。

当期利益の拡大にフォーカスし、社員の意識改革や行動指針の策定を進めていきます。

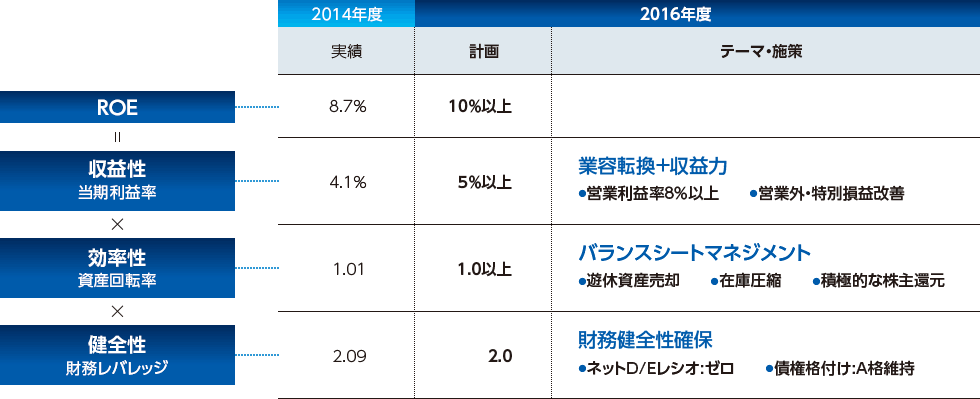

ROEは、海外投資家の皆様が銘柄を選択する際に最も重視する指標の一つです。それだけに海外投資家の株式保有比率が45%に達した当社グループにとって、ROEを二桁台に乗せることは、早期にクリアしなければならない通過点であると考えています。当期のROEはIFRSで8.7%ですが、中期経営計画の数値目標としては2016年度、ただし執行としては一年前倒しして2015年度にもROE10%以上の達成を目指しています。

ROEを因数分解しますと、ROE=当期利益率×資産回転率×財務レバレッジとなります。ROEを高めるには、いくつかのアプローチが考えられますが、当社グループが最も重視しているのは当期利益率を高めていく方法です。

この当期利益を伸ばしていくための施策として、社員の意識改革や評価システムの改正などに取り組んでいきます。当社グループでは、これまで社員の重要業績評価指標(KPI)/重要目標達成指標(KGI)の一つとして、段階利益のなかでも営業利益への貢献を重視してきました。ところが、IFRSに移行したことにより、金融収支を除く営業外損益や特別勘定なども営業利益に組み入れられるために、営業利益だけでは業績・目標達成の評価が難しくなりました。一方、当期利益はROEを直接左右する重要な指標でもあり、今後はこの当期利益を社員一人ひとりが地道に積み上げていけるように意識改革を促していく必要があります。ただし、「当期利益を伸ばす」といっても、現場レベルで何をすべきか判断が難しいはず。そこで、これをもっと噛み砕いたKPIやKGIを設定し、社員一人ひとりに具体的な行動指針を提供していかなければならないと考えています。

中期経営目標「ROE10%以上」に向けた進捗(IFRSベース)

- ※

- ROE=親会社の所有者に帰属する当期利益÷資本金、資本剰余金、利益剰余金、自己株式の合計(期首・期末平均)

資産回転率や財務レバレッジといったバランスシートマネジメントの方針を教えてください。

資産回転率や財務レバレッジといったバランスシートマネジメントの方針を教えてください。

各事業の特性に合わせてきめ細かなバランスシート管理を実施しています。

各事業の特性に合わせてきめ細かなバランスシート管理を実施しています。

グループのバランスシート管理については、いくつか重要なポイントを抑えつつ、基本的にはスリム化、効率化を追求していきます。

ポイントの1つが手元流動性の確保ですが、当社グループの場合、すべてをキャッシュで持つ必要はないため、例えば金融機関の融資枠も手元にカウントして、その分バランスシート上の資金残高を減らしていくといったオフバランス化を進めてきました。

2つめのポイントが、流動資産・流動負債の管理です。当社は5つの事業がありますが、それぞれ売掛金や在庫の規模、回収期間などが大きく異なるため、当社グループでは、各事業のキャッシュ・コンバージョン・サイクルをチェックするなど、それぞれの事業にとって最適なバランスシート管理に力を注いでいます。

さらに、投融資活動については、成長に必要な先行投資は積極的に行っていく方針ですが、設備などは極力オフバランス化してスリム化を図っていきます。また、財務レバレッジにつきましては、経営の安定性に配慮し、成長投資を活発化する局面においても2倍をメドに適切に運営していく方針です。

- PDFダウンロード

- CFOメッセージ